众所周知,美国拥有全世界最好的教育水平,尤其是高等教育,然而更高的是美国的高等教育的学费。现在美国学校的学费无论是私立还是公立,都非常的昂贵。根据摩根大通对于1983年至今所有的四年制大学学费增长的历史记录,美国大学学费平均每年增长约6.5%-8%;而美国的消费品通货膨胀大概维持在3%左右。大学学费增长率超过了通货膨胀率。

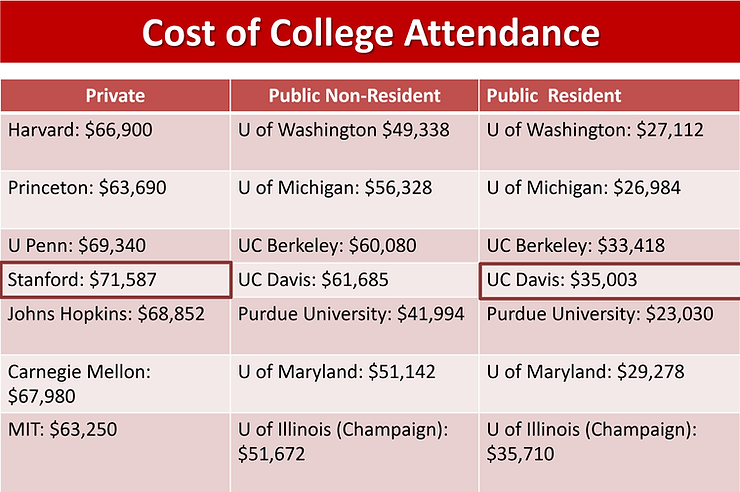

我们来看一下大概公立和私立学校的学费情况:以加州为例,斯坦福大学和UC系列的学费差距大概是一倍,如果按照72法则来计算,每年学费通胀6%,大概12年,学费就会翻一番。这就意味着如果孩子今年6岁,等这个孩子18岁的时候,他的学费将会达到$140000美金一年!

对于每个家庭来说,在美国教育经费将成为非常大的一笔开销,提早准备教育基金将成为家庭理财规划的重要部分。

准备教育基金的方式有哪些?

有很多的方式可以进行教育基金的规划,股票,房地产投资,基金,529计划,储蓄型的人寿保险等。其中529教育储蓄计划,是大家比较熟悉,那我们就来具体说一下529计划:

【什么是529教育储蓄计划?】

529教育储蓄计划是根据美国税务文件第520(b)(A)(ii)条而命名的,可以享受税收优惠政策的储蓄工具。从1997年起,据税务文件第529(b)(A)(ii)条的规定,各州政府及其部门、教育机构可发行学费计划,通过累积储蓄,以受益人的高等教育费用为目的而进行投资,可享受税务优惠。【529计划】共有两种形式:

1.Education Savings Plans, 即教育储蓄计划(ESP)。开设账号往里面存钱并投资,收益部分免联邦所得税,大部分州个人所得税也有壹定减免额度。ESP账号仅限于教育用途,可支付学费(tuition & fee)、教材、住宿以及计算机、软件等学习用品。壹般来说,储蓄者可以选择各种的投资组合,如共同基金账户,ETF和保本的银行产品。有壹些计划没有任何的最低投资限制,建立账户后,也可以根据自己的意愿进行投资,可以分期投入,也可以一次性投入。

2.Prepaid Tuition Plans, 即预付学费计划(PTP)。锁定本州公立大学费率,提前一次性或分期购买,等孩子上大学时抵学费,好处是不用担心通货膨胀及未来学费暴涨。但是一般州立法会规定和限制缴纳学费的限额。并且孩子的未来学校会强制性的收取壹定的费用。目前,有11个州有预付学费计划。

【529计划的优缺点】

1.税收方面:

优点:对于529计划中取出的钱,如果用于学费以及教育相关的费用,那么不会被征收联邦税,在很多情况下,州税也不会被征收。

缺点:如果您使用这笔钱用于任何非教育支出,所有盈利部分在被使用时按照正常的收入(income tax)征收联邦税和10%的罚款,加州州税还有额外2.5%的罚款。

2、 储蓄金额限制方面:

优点:529允许储蓄者一次性或者分期性储蓄,可以夫妻一方存储,也可以夫妻双方存储。每年给每个孩子在不占用gift tax额度的情况下,最多存入15000美金,可以一次性存入5年的量,最多75000美金。

3、用途方面限制于教育相关:

缺点:529计划中取出来的钱,必须用于教育以及相关支出,包括学费, 书本费和学杂费,学校所需的电子产品,住宿费用。否则,不仅所有盈利部分必须缴税(income tax),还需要另外缴纳10%的联邦罚款和2.5%加州罚款。

4、对Financial Aid的影响:

缺点:529计划会影响学生申请Financial Aid。这可能是存529最大的concern。

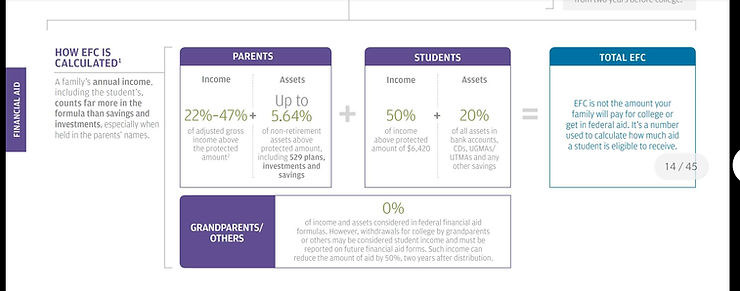

首先我们要知道need based Financial Aid是怎么算出来的

所以从上面的公式里可以看出,我们希望EFC也就是家庭出钱最少,那么才能拿到最多的financial aid。控制ABCD就很重要,尽量不要给孩子名下有过多的资产和收入。也要了解一下什么算入父母的资产和收入:

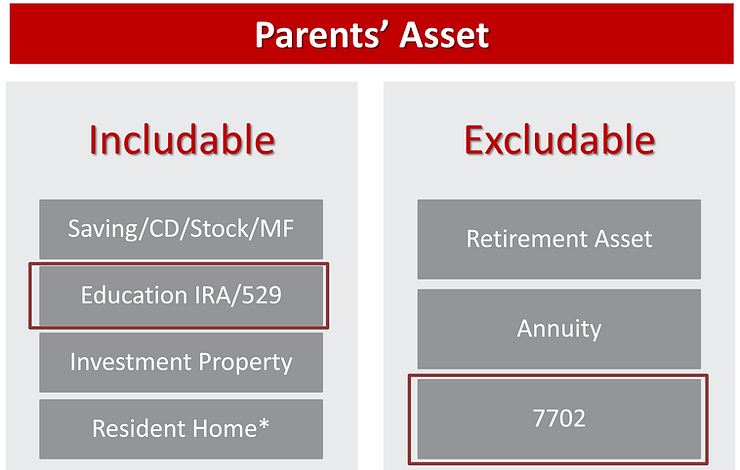

可以看出,我们通常的投资类型都算入父母的资产,其中529就是明确算入父母的资产的,如果是其他亲属赠与给孩子的529,也算入孩子的资产。其实简单来说,529就像家庭给学校的“独立宣言”,意味着告诉学校我们早就给孩子存好了一笔钱上大学了。

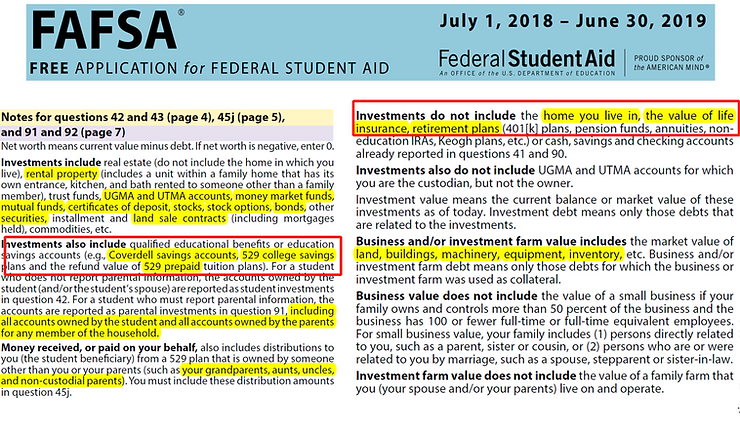

我们具体看一下FAFSA表格关于financial aid资产部分的解释,每个申请financial aid的学生都要填写这份助学金申请表:

这份说明书里明确写清楚了哪些资产包括在资产认证里面,哪些不算做资产。左边写的很清楚,529算作investments,右边不包括的项目中,也明确写了不算入资产的部分,包括你的自住房,人寿保险的现金值和退休账户。

那我们来看看怎么用储蓄型的人寿保险来做教育基金的规划:

用储蓄型的人寿保险来规划是相对稳健,灵活且风险较低的方式,更重要的是它还是可以被称为“双保障的教育基金”

【人寿保险的寿险保障】

储蓄型的人寿保险不仅有积累现金价值的功能,其寿险部分在意外发生时给家庭和孩子提供一笔不菲的赔偿金。一旦家里的经济支柱发生了意外,可以确保受益人孩子可以获得足够的资金完成学业。相比起来,529教育基金虽然可以为孩子提供教育基金,但是并无法像人寿保险一样提供“雪中送炭”的赔偿金。

【规划的灵活性】

储蓄型的人寿保险中累积的现金价值,保单持有人可以低息或者免息贷款的方式拿出现金值,并且可以灵活使用到各个方面,比如教育基金、购房、创业起始资金、结婚开支等,并不仅限于孩子的教育基金。并且通过loan的方式拿出来的现金价值,不需要缴纳任何税款。529教育基金则必须“专款专用”,用于教育相关的方面,灵活性不足。

【风险性和投资回报】

储蓄型的人寿保险,尤其是IUL指数型的万能寿险,现金价值的增长是根据指数的表现,相对于直接参与股票市场来说,更加的稳健,风险也更小。尤其是IUL的保本锁利的功能,更是可以穿越市场周期,起到downside protection的效果。

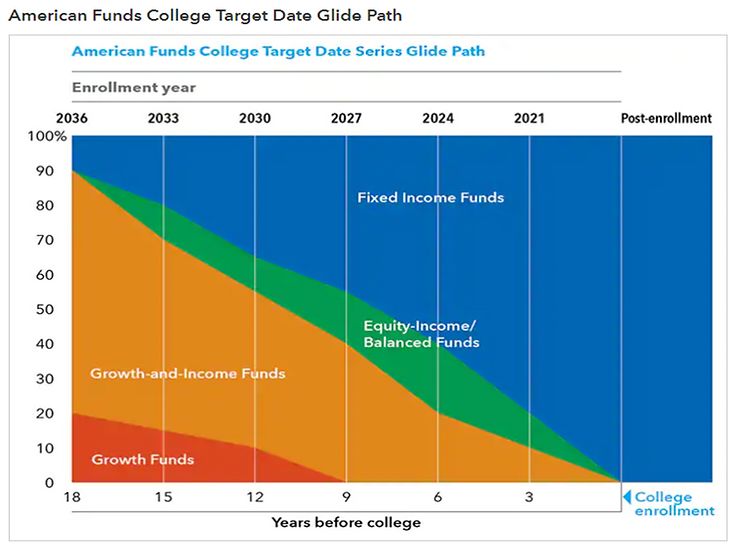

相比起来,529教育基金投资方式相对单一,而且风险也较高。换句话说就是在赌市场在孩子上学那年是否会涨,如果是跌的,可能还要面临割肉离场交学费的窘境。通常529的投资都会选择target fund这种按照上学年纪来规划portfolio比例的基金,越临近上学年龄,投资相对越保守,fix income的比例就越高。这就失去了529唯一的免税好处,因为bond和fix income比例会影响投资回报率。简单讲就是下面这张图:

【对助学金的影响】最重要!

人寿保险账面上的现金价值,并不纳入联邦助学金计算公式中,因而,可以不算在学生家庭的财务能力之内,并不影响子女获得助学金的成功率。

另外要注意的是,要想拿到更多的financial aid,在财务资产方面的规划一定要趁早进行,因为FAFSA表格需要提供两年的报税单,早日规划才能有助于我们把资产放入excluded的账户中,才能更有几率拿到financial aid。

【储蓄型人寿保险放入的现金值没有硬性上限】

只要在保证投入人寿保险中的保费在美国税法规定的一定范围内,也就是我们经常讲的7-PAY,确保保单不变成MEC – Modified Endowment Contract, 人寿保险里面,通过贷款提取出来的现金价值就不需要缴税。能放入的现金值,根据保单的大小而定,所以不存在硬性规定的上线。但是529的投入是有一定的上限。