对于大多数有意向购买美国人寿保险的客户来说,在选择保险产品的时候,往往都会在Whole Life(终身人寿保险)和 Indexed Universal Life(IUL指数型万能寿险)两大畅销产品中犹豫不决。那么这两类产品到底有什么特点呢?谁才是未来美国个人寿险市场的“王者”呢?下面,我们通过产品和市场两个方面,为大家进行对比和分析。

Whole Life(终身人寿保险)

Whole Life出现于20世纪50年代,是美国最传统的寿险产品之一,产品设计的最大核心是“保障”。Whole Life的保费是固定的,消费者按照合同约定缴纳保费,且不进行“提领”的情况下,可以保障投保人终身。在目前市场上,Whole Life一般有4%左右的固定收益,以及不固定的分红。分红根据保险公司的盈利情况,进行定期派发,但是分多少钱,以及是否分红都无法保证。

Whole Life能够保证固定的收益,但是在美国个人寿险产品市场中保费是最贵的了。另外,无论是保证的收益还是不保证的分红,都取决于保险公司的运营,信息并不公开透明。所以消费者在选择这类产品时,需要优先考虑保险公司的规模与历史。在加拿大、中国大陆和香港等国家及地区都有类似的保险产品。

Indexed Universal Life(IUL指数型万能寿险)

IUL产品出现于20世纪90年末期,由UL(万能寿险)演变而来。IUL是一款兼具“保障”和“投资”功能的产品。其回报率不参照市场利率,而是参照股指,与全球股指挂钩,如:标普500,香港恒生,欧洲STOXX 50等等。IUL产品最大的特点之一,便是“保底锁利”,追涨不追跌。一般保底(Floor)收益为0%-2%,收益上限(Cap)为10-13%左右。

IUL是当今人寿保险市场中最灵活的产品,消费者可以根据自身的实际情况调整保费的缴费金额和时间。同时, IUL账户现金价值可以免税提领,提领次数和额度都可以灵活设置,既能用作养老退休补充,也能用于子女教育基金、大额采购等,设计非常人性化。

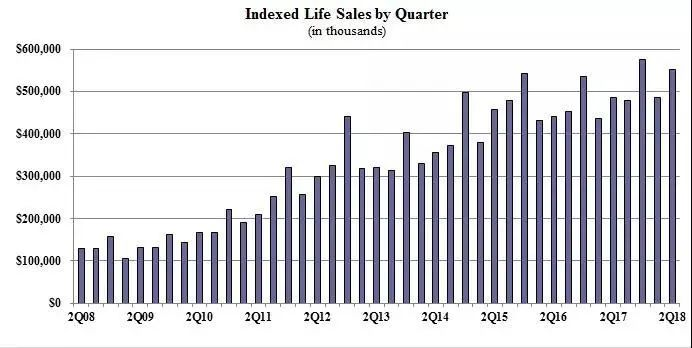

据美国寿险行销调研协会(LIMRA )公布的最新数据显示,2023年Whole Life的销量与2017年基本持平,这是自2006年以来第2次出现没有增长的情况。同时,一半以上的Whole Life承保公司表示,与往年相比,2023年Whole Life销量出现了下滑。

IUL在2023年Q4(第四季度)的新增保费上涨4%,全年同比增长9%,成为美国个人寿险业务全年最大的市场驱动。在2023年,IUL保险产品占据了美国个人寿险市场保险份额的24%,在所有UL产品市场里,其贡献了66%的保费份额。根据LIMRA自2006年以来的统计,IUL的市场表现超过了历史过往成绩。

Whole Life保险收益较低但是风险小,是较为传统的投资型保险,适合风险承受能力低或者对未来市场收益预期不看好的消费者。IUL产品是根据市场变化,以及客户需求而衍生出来的新产品,更适合需要兼具保障和投资理财的消费者。而从市场数据来看,IUL正逐渐成为美国个人寿险市场增长的“驱动器”,越来越受美国本土,乃至全球消费者的青睐。